Как сдать деньги в банк по объявлению на взнос наличными. Сдаем наличность из кассы в банк самостоятельно (при помощи кассира): как оформить РКО? Сдача выручки в банк оформление рко

Когда компания сдает деньги в банк для зачисления на расчетный счет через инкассаторов, то они, принимая наличные, не ставят свои подписи в расчетно-кассовом ордере (РКО). А если организация не пользуется услугами инкассаторских служб и наличные отвозит в банк один из ее работников? Как в такой ситуации оформить РКО при выдаче денег из кассы? Должны ли там быть Ф.И.О., паспортные данные и подпись этого сотрудника? В разных организациях к решению этого вопроса подходят по-разному.Рассмотрим часто применяемые способы и решим, какими можно пользоваться, а какими – нежелательно.

Способ 1. Неправильный и опасный: в РКО вообще нет упоминания о физлице, которое отвозит деньги

При таком способе строка «Выдать» остается пустой или же в ней указано название кредитной организации. В строке «Основание» пишут: «Для зачисления на расчетный счет в таком-то банке». По возвращении работника к РКО прикалывают квитанцию банка к объявлению на взнос наличными и указывают ее реквизиты в строке «Приложение».

Обычно бухгалтеры объясняют этот подход тем, что указывают в ордере проводку «Дебет 51 – Кредит 50». Она, по их мнению, не предполагает составления РКО на физлицо. То есть бухгалтеры считают, что деньги по такому ордеру выданы сразу банку, а подпись получателя заменяет приложенная квитанция кредитной организации.

Данный способ неправильный, поскольку нарушаются следующие правила составления РКО и выдачи денег из кассы.

Во-первых, в РКО должны быть указаны Ф.И.О. и паспортные данные человека, которому выданы деньги, а также должна стоять его подпись. Это требование не только п. 4.2 Положения о порядке ведения кассовых операций (утв. ЦБ РФ от 12.10.2011 № 373-П, далее – Положение), но и п. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Ведь данный ордер – это первичный документ.

Во-вторых, кассир не имеет права выдавать деньги до тех пор, пока получатель не поставит свою подпись и не напишет сумму прописью (п. 4.3 Положения).

В-третьих, РКО должен быть полностью оформлен (в том числе иметь все приложения) уже на момент выдачи денег из кассы (п. 4.2 Положения, п. 3 ст. 9 Закона № 402-ФЗ). Это значит, что реквизиты квитанции банка в строке «Приложение» в ордере не могут служить заменой подписи получателя. Ведь квитанция появляется позже – когда банк примет денежные средства.

Поясним, чем опасен описанный способ.

Если все деньги или их часть по каким-то причинам не доедут до банка, под подозрением оказывается кассир. Ведь работник может утверждать, что получил от кассира меньше, чем указано в РКО, или вообще ничего не получал (всякое бывает). В такой ситуации доказать обратное кассиру будет нечем, поскольку в получении наличных из кассы никто не расписывался.

Злоупотребления также могут быть и со стороны самого кассира, который составит РКО на сумму большую, чем выдал работнику.

Этот способ безопасен только в одном случае – если деньги везет в банк сам кассир. Тогда при помощи РКО действительно оформляется не операция выдачи денег из кассы работнику, а операция сдачи денег банку для зачисления на расчетный счет.

Если кассиров несколько, то передача денег от старшего кассира тому, который отвозит деньги в банк, оформляется записью в книге учета по форме № КО-5.

Способ 2. Неправильный, но безвредный: работнику, который должен сдать деньги из кассы в банк, они выдаются под отчет

По возвращении из кредитной организации работник составляет авансовый отчет (АО) и прикладывает к нему в качестве подтверждающего документа квитанцию к объявлению на взнос наличными (в ней есть Ф.И.О. человека, от которого приняты деньги).

В РКО указывают проводку «Дебет 71 – Кредит 50», а на дату зачисления денег на счет делают запись «Дебет 51 – Кредит 71».

Бухгалтеры, которые применяют такой способ, используют следующие аргументы.

Если работнику из кассы выданы деньги для передачи кому-либо, то он обязан по ним отчитаться. А как это сделать? Есть привычный способ – АО, который предполагает, что ранее наличные были выданы под отчет.

Однако данный подход – неверный. Деньги под отчет выдают работникам только на расходы – то есть для расчетов с третьими лицами за приобретаемые для компании товары (работы, услуги) (п. 4.1 Положения). А при сдаче наличных в банк деньги не расходуются. Они остаются у организации, просто меняя свое место нахождения с кассы на расчетный счет.

Поэтому аргумент, что по любой полученной из кассы сумме работник является подотчетником (кроме зарплаты и прочих выплат самому сотруднику), неверный.

Вместе с тем способ безвредный. Штрафа за ошибочное оформление выданных денег, как находящихся под отчетом, нет. Факт передачи определенной суммы из кассы работнику зафиксирован. И если с наличными по дороге в банк что-то случится, разбираться будут именно с этим сотрудником.

Способ 3. Предпочтительный: в РКО есть данные и подпись работника без оформления выдачи денег под отчет

В организации должно быть лицо, специально уполномоченное сдавать деньги в банк. Оно назначается распоряжением руководителя.

Теперь о проводке, которую нужно поставить в РКО. В зависимости от обстоятельств есть два варианта.

1) Дебет 51 – Кредит 50. Запись допустима, если есть уверенность, что деньги банк примет в тот же день. Дата приема – дата на квитанции к объявлению на взнос наличными. Основание для проводки – РКО и квитанция кредитной организации.

2) Если есть вероятность, что работник сдаст деньги в банк лишь на следующий день (например, он вечером объезжает несколько принадлежащих фирме точек продаж и может не успеть в банк до его закрытия), то лучше делать проводку «Дебет 57 – Кредит 50». А когда деньги сданы в банк: «Дебет 51 – Кредит 57».

Этот вариант хорош еще и потому, что банк при приеме наличных может выявить фальшивые купюры и тогда указанная в расходном кассовом ордере при выдаче денег проводка «Дебет 51 – Кредит 50» окажется составленной на неверную сумму.

В заключение автор обращает внимание на то, как должен оформляться «расходник» на сдачу денег в банк у индивидуального предпринимателя. Если он сам ведет кассовые операции и передает наличные в банк, то подойдет и «обезличенный» РКО, то есть способ 1. А если что-то одно из этого делает его работник, нужно фиксировать передачу денег между ним и бизнесменом, то есть использовать способ 3.

CТАТЬЯ Мартынюк Н.А., эксперта по налогообложению

«Как составлять РКО на сдачу наличных в банк работником»

«Главная книга» № 14 2013

Несмотря на все большее распространение безналичных расчетов, в том числе по операциям с сотрудниками, в практике работы предприятия сохраняются ситуации, когда не обойтись без выдачи наличных денег из кассы. Такая важная операция подразумевает заполнение расходного кассового ордера (РКО). Кроме организаций, с РКО в последнее время столкнулись и многие индивидуальные предприниматели, особенно работающие с наличной выручкой.

Пути выбытия наличных

Заполнение расходного кассового ордера может производиться, например, в следующих случаях:

— при выдаче наличных в подотчет работникам предприятия на хозяйственные нужды и командировочные расходы;

— при выдаче займа работнику наличными;

— выплата заработной платы;

— сдача наличных в банк;

— возмещение работнику перерасхода по авансовому отчету и т.п.

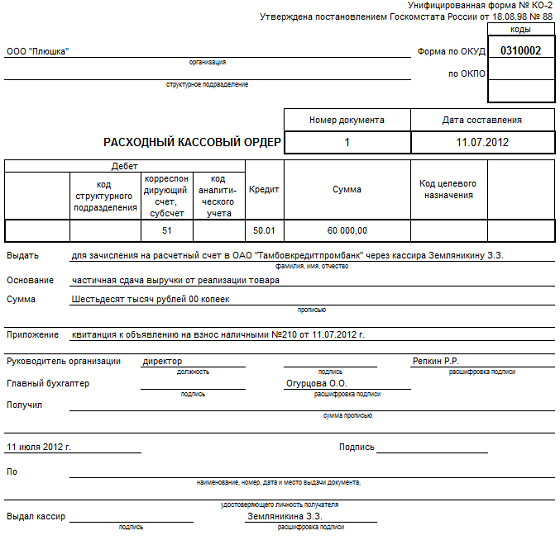

Форма расходного кассового ордера

Вне зависимости от того, по каким основаниям выбывают наличные из кассы, их выдача оформляется расходным кассовым ордером (унифицированная форма № КО-2, по ОКУД 0310002). Форма бланка утверждена Постановлением Госкомстата от 18.08.1998 г. №88.

Бланк расходного кассового ордера условно можно разделить на несколько частей:

— в верхней части бланка приводится наименование организации, коды, название документа «Расходный кассовый ордер», его номер и дата;

— табличная часть содержит информацию о корреспонденции счетов и сумме цифрами;

— под табличной частью располагается блок текстовой информации: кому выдаются наличные, основание (содержание операции), сумма прописью (соответствует сумме цифрами табличной части), приложение;

— в нижней части документа располагаются подписи: руководителя, главного бухгалтера. Здесь же при получении наличных лицо, которому они выдаются, пишет прописью сумму, ставит дату и подпись, а также указываются паспортные данные получателя. Все это заверяется подписью кассира.

Кому и зачем выдали

Под таблицей указывается, кому выдаются наличные, например:

— для зачисления на расчетный счет в ОАО «Альфа-банк» через кассира Волкову И.О.;

— Степанову Михаилу Никифоровичу (при выдаче подотчетному лицу);

— Ромашкину Петру Григорьевичу (при выдаче на командировку)

— Кошкину Александру Сергеевичу (выдача денежных средств предпринимателю на личные нужды) и т.д.

В строке «Основание» приводится содержание хозяйственной операции, например (в скобках приведены соответствующие проводки для табличной части документа):

— частичная сдача выручки от реализации товара (Д51-К50);

— аванс на закупку канцтоваров (Д71-К50);

— на командировочные расходы (Д71-К50);

— перерасход по командировке (Д71-К50);

— выдача заработной платы (Д70-К50);

— предпринимателю на личные нужды (Д84-К50)

Приложение:

— квитанция к объявлению на взнос наличными №12 от 19.01.2015 г.;

— заявление Степанова М.Н. от 19.01.2015 г. №2;

— приказ №7 от 19.01.2015 г.;

— авансовый отчет №1 от 19.01.2015 г.;

— расчетно-платежная ведомость от 19.01.2015 г. №2.

Обратите внимание, что при выдаче средств подотчетному лицу на хозяйственные нужды работник обязательно пишет заявление (форма произвольная, указывается сумма и цель выдачи). На заявлении руководитель ставит свою визу: Разрешаю в сумме … на срок …, подпись и дата.

Бланк расходного кассового ордера можно .

Образец заполнения РКО:

Процедура составления

Составленный бухгалтером и подписанный руководителем РКО поступает к кассиру, который выдает наличные:

— получателю, который указан в РКО по предъявленному им паспорту;

— доверенному лицу получателя по доверенности и его паспорту (другому документу, удостоверяющему личность).

Сначала кассир подготавливает сумму к выдаче, затем передает получателю РКО, в котором тот пишет сумму прописью, ставит дату и расписывается. Далее кассир пересчитывает подготовленную сумму к выдаче на глазах получателя и производит выдачу. Получатель самостоятельно пересчитывает наличные под наблюдением кассира. После выдачи кассир подписывает РКО.

Если деньги получены по доверенности, то она прикладывается к РКО.

При составлении РКО на сдачу наличных в банк есть одна особенность в процедуре составления. Если вы обратите внимание на образец заполнения РКО, приведенный выше, то увидите, что в Приложении мы должны записать номер и дату объявления на взнос наличными. Однако этот документ составляется в банке. Только в банке становится известен номер квитанции (которая является частью объявления).

Поэтому сначала перед поездкой в банк составляется первоначальный бланк РКО, без заполнения поля «Приложение». Кассир дописывает от руки сумму полученных наличных прописью, ставит дату и подпись. А по возвращению из банка с квитанцией документ дозаполняется.

Особенности у ИП

С 1 июня 2014 года вступило в силу Указание Банка России от 11.03.2014 N 3210-У. Согласно этому Указанию для ведения кассовых документов ИП введен ряд упрощений.

ИП могут не составлять РКО на операции с собой:

— выдача денег на личные нужды ИП,

— выдача денег ИП из кассы для внесения на расчетный счет.

По-прежнему нужно составлять РКО на операции с прочими лицами, например:

— выдача денег подотчетному лицу,

— выплата заработной платы (или оплаты по договорам ГПХ) из кассы.

О том, как заполняется верный спутник РКО — приходный кассовый ордер, . Об особенностях заполнения кассовых документов для ИП . И не забудьте о лимите расчетов наличными — ь.

А вам приходилось проводить заполнение расходного кассового ордера? Возможно, у вас есть вопросы по этому документу? Поделитесь, пожалуйста, в комментариях!

Консультация предоставлена 21.05.2015 г.

Организация собирается сдать в банк из кассы денежную сумму наличными для внесения на свой расчетный счет.

Какими документами оформляется такая операция? Как следует заполнить расходный кассовый ордер (на чье имя)?

Указания Банка России N 3210-У

В соответствии с п. 3 Указания N 3210-У Банка России от 11.03.2014 N 3210-У "О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства" (далее - Указание N 3210-У) уполномоченный представитель юридического лица сдает наличные деньги в банк или в организацию, входящую в систему Банка России, осуществляющую перевозку наличных денег, инкассацию наличных денег, операции по приему, пересчету, сортировке, формированию и упаковке наличных денег клиентов банка (далее - организация, входящая в систему Банка России), для зачисления их сумм на банковский счет юридического лица.

Документальное оформление выдачи денег из кассы

Выдача денежных средств из кассы для внесения на расчетный счет оформляется расходным кассовым ордером (форма N КО-2). Документы на выдачу денег должны быть подписаны главным бухгалтером или бухгалтером (при их отсутствии - руководителем), а также кассиром (п. 4.3 Указания N 3210-У). Выдача денег по расходному ордеру должна быть отражена в кассовой книге (форма N КО-4). Формы КО-2 и КО-4 утверждены постановлением Госкомстата России от 18.08.1998 N 88.

При сдаче наличных денег в банк расходный кассовый ордер следует заполнить следующим образом:

По строке "Выдать" указывается фамилия, имя, отчество сотрудника, сдающего средства в банк;

По строке "Основание" - сдача наличных средств в банк;

По строке "Сумма" - сумма сдаваемых средств;

По строке "Приложение" - реквизиты квитанции банка;

По строке "Получил" - также сумма сдаваемых средств;

По строке "По" - наименование, номер, дата и место выдачи документа, удостоверяющего личность получателя денег.

Кроме того, в расходном кассовом ордере проставляются подписи соответствующих лиц (руководителя, главного бухгалтера, кассира).

Сдача денежной наличности организацией в кассу банка производится по объявлению на взнос наличными по форме 0402001 (Приложение 1 к Указанию Банка России от 30.07.2014 N 3352-У), представляющему собой комплект документов, состоящий из объявления, ордера и квитанции (пункты 2.4, 3.1 Положения Банка России от 24.04.2008 N 318-П "О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации"; далее - Положение N 318-П).

Кассир банка, приняв от организации деньги по объявлению, ставит на квитанции оттиск штампа кассы и печать, затем выдает ее организации. Ордер с отметкой банка о приеме наличных денег прилагается к банковской выписке с расчетного счета организации. Объявление остается в банке (п. 2.9 Положения N 318-П). Квитанция подшивается к расходному кассовому ордеру, которым оформлялось выбытие денег из кассы.

Сдать в банк сверхлимитный остаток наличных денег можно одним из следующих способов:

- самостоятельно в операционную кассу банка;

- через организацию, входящую в систему Банка России (например, инкассаторскую службу).

Перечень сотрудников, которые могут сдавать наличные деньги в банк, законодательно не установлен. Но целесообразнее, чтобы наличность сдавал кассир, несущий материальную ответственность за ее сохранность.

Услуги по инкассации наличных денежных средств оказывают кредитные организации (п. 1.5 Положения Банка России от 24 апреля 2008 г. № 318-П).

Документальное оформление сдачи наличности

Независимо от способа сдачи наличности в банк оформите расходный кассовый ордер и внесите запись в кассовую книгу (п. 6 указания Банка России от 11 марта 2014 г. № 3210-У). В расходном кассовом ордере, в частности, укажите:

- в строке «Выдать» - фамилию, имя, отчество работника организации, который собрал и передал инкассаторам банка сумку с наличностью;

- в строке «Приложение» - прилагаемые первичные документы, их номера и даты составления.

Такой порядок следует из абзаца 3 пункта 4.6, пункта 6 указания Банка России от 11 марта 2014 г. № 3210-У и разъяснен в письме Банка России от 16 октября 2015 г. № 29-1-1-ОЭ/4065.

При сдаче денежных средств непосредственно в кассу банка заполняется , которое включает в себя три документа:

- объявление;

- квитанцию;

- ордер.

При сдаче денежных средств с помощью инкассаторской службы к приезду инкассаторов кассир (старший кассир) должен подготовить наличную выручку, сложить ее в сумку (выдается банком) и составить:

- препроводительную ведомость;

- накладную к сумке;

- квитанцию к сумке.

Ведомость вкладывается кассиром в сумку с денежной наличностью, которая пломбируется таким образом, чтобы при перевозке ее нельзя было незаметно вскрыть. Накладная и сумка с наличными деньгами передаются инкассатору. Кроме того, кассир (старший кассир) учреждения заполняет явочную карточку.

При приеме сумки инкассатор подписывает квитанцию к сумке и проставляет на ней оттиск штампа. Квитанция остается в организации.

Такой порядок предусмотрен пунктами 4.2, 9.6, 9.7 Положения Банка России от 24 апреля 2008 г. № 318-П.

Кассир банка сверяет фактически переданную сумму с суммой, указанной в объявлении. Если они сходятся, он подписывает каждый документ и отдает сотруднику организации квитанцию. Если суммы расходятся, то объявление на взнос нужно оформить заново - на фактическую сумму. При этом кассир банка перечеркивает ошибочно заполненное объявление на взнос наличными, а на обороте квитанции указывает фактическую сумму и расписывается. Такие правила установлены пунктами 3.4 и 3.5 Положения Банка России от 24 апреля 2008 г. № 318-П.

При обнаружении сомнительной купюры сотрудник банка отправляет ее на экспертизу и составляет:

- акт вскрытия сумки и пересчета вложенных наличных денег;

- ордер по передаче ценностей;

- справку о приеме на экспертизу сомнительных денежных знаков в двух экземплярах.

Такой порядок следует из пунктов 16.1 и 16.2 Положения Банка России от 24 апреля 2008 г. № 318-П.

Если экспертиза подтвердит, что купюра фальшивая, организация должна получить акт экспертизы (код ОКУД - 0402156) (п. 16.10 Положения Банка России от 24 апреля 2008 г. № 318-П).

Бухучет: сдача в банк выручки

При сдаче денег в банк через кассира (или заменяющего его сотрудника) в бухучете нужно сделать проводку:

Дебет 51 Кредит 50

При сдаче денег инкассаторам в бухучете нужно сделать проводку:

Дебет 57 Кредит 50

- сданы в банк денежные средства.

При зачислении денег на расчетный счет делается запись:

Дебет 51 Кредит 57

- зачислены деньги на расчетный счет.

Такой порядок предусмотрен Инструкцией к плану счетов (счета 50, 51, 57).

Бухучет: фальшивые купюры

Если при сдаче наличности в банк обнаружилась фальшивая купюра, то на счете 51 «Расчетный счет» нужно отразить не всю сумму выручки, переданной в банк, а только ее часть - за вычетом нарицательной стоимости сомнительной купюры.

После получения акта экспертизы (код ОКУД - 0402156) о том, что купюра фальшивая, в бухучете нужно сделать проводку:

Дебет 94 Кредит 57

- отражена недостача в размере нарицательной стоимости фальшивой купюры.

Если виновным в наличии фальшивой купюры признан кассир, недостача взыскивается за его счет:

Дебет 73 Кредит 94

- отнесена недостача на кассира;

Дебет 70 (50) Кредит 73

- возмещена кассиром недостача.

Если сотрудник признан невиновным, то недостача включается в состав прочих расходов:

Дебет 91-2 Кредит 94

- списана недостача за счет собственных средств организации.

Порядок действий при обнаружении фальшивых купюр после инкассации и при сдаче наличности непосредственно в кассу банка - одинаковый.

Такой порядок следует из Инструкции к плану счетов (счета 57, 73, 94).

Затраты, связанные с оплатой инкассаторских услуг, в бухучете включаются в состав прочих расходов (п. 11 ПБУ 10/99):

Дебет 91-2 Кредит 60

- отражены расходы по оплате услуг инкассации;

Дебет 19 Кредит 60

- отражена сумма НДС по услугам инкассации.

Такой порядок следует из Инструкции к плану счетов (счета 60, 91-2).

ОСНО

При расчете налога на прибыль стоимость услуг по инкассации включите в состав внереализационных расходов (подп. 15 п. 1 ст. 265 НК РФ).

Суммы недостачи (фальшивых купюр) при расчете налога на прибыль не учитываются (п. 49 ст. 270 НК РФ). Поскольку в бухучете такие расходы включаются в состав прочих, у организации возникнет постоянное налоговое обязательство (п. 7 ПБУ 18/02).

НДС по услугам инкассации примите к вычету при соблюдении условий, предусмотренных статьями 171 и 172 Налогового кодекса РФ.

Если организация платит единый налог с разницы между доходами и расходами, затраты на инкассацию уменьшают налоговую базу в составе расходов, связанных с оплатой услуг банка (подп. 9 п. 1 ст. 346.16 НК РФ).

Суммы недостачи, возникшие в результате обнаружения фальшивых купюр, не учитываются при расчете единого налога (п. 2 ст. 346.16, ст. 252, п. 49 ст. 270 НК РФ). Такие расходы не являются экономически обоснованными.

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет единого налога расходы на оплату услуг инкассации не влияют. Потери от получения фальшивых купюр при расчете ЕНВД также не учитывайте.

ОСНО и ЕНВД

Расходы на инкассацию выручки, полученной в рамках деятельности на общей системе налогообложения, учтите при расчете налога на прибыль. Если инкассируется наличность, полученная от деятельности, облагаемой ЕНВД, расходы на инкассацию при расчете единого налога не учитывайте. Рассчитайте ЕНВД исходя из вмененного дохода (ст. 346.29 НК РФ).

Если в рамках одного договора на инкассацию в банк сдается выручка, полученная от разных видов деятельности, расходы на инкассацию нужно распределить (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ).

Сумму НДС, выделенную в счете-фактуре на инкассаторские услуги, также нужно распределить. Распределите НДС пропорционально доле операций, облагаемых этим налогом. Долю операций, облагаемых НДС, определите исходя из стоимости отгруженных товаров (работ, услуг, имущественных прав), облагаемых НДС, в общем объеме отгрузки за налоговый период. Такой порядок предусмотрен в пунктах 4 и 4.1 статьи 170 Налогового кодекса РФ.